中新网上海新闻9月17日电(李佳佳)9月15日,央行与香港金融管理局联合公告,“南向通”将于2021年9月24日正式上线。此间业内人士认为,“南向通”通过加强两地债券市场基础服务机构的合作,为内地机构投资者“走出去”配置债券提供便捷通道。

此前,债券“北向通”已于2017年7月开通,成为境外机构入市的重要渠道。四年间,境外投资者持有中国债券规模达到了3.8万亿元人民币,年均增速超40%。全球前百大资产管理机构中,已有78家通过“北向通”参与中国债市。此次债券通“南向通”的开通,会使中国债券市场的双向开放更进一步。

华泰证券研究所固收首席分析师认为,在当前中美利差较宽的情况下,债券投资以境外资金流入为主,“南向通”的开放有助于实现资金的双向流动,有利于实现人民币国际化。

而从投资范围来看,也能够让更多符合要求的投资者进入离岸人民币债券、离岸港币债券和中资外币债券等市场。

富达国际固定收益的基金经理表示,“南向通”的开通有利于境内投资者布局境外中资债券,特别是占比超过90%的中资美元债。中资美元债因其与境内信用债在流动性、风险收益、品种分布等方面存在重大差异,对境内投资者具有较大的跨境多元化配置价值。

在众多金融机构对债券市场双向开放所带来的机遇积极探索的同时,也有很多专注于债券市场机构服务的精品投行、专业服务平台已经在这一领域耕耘多年。

海通国际、国泰君安国际等中资投行已经在债券发行、财务顾问等领域颇具规模,钟港资本这样的精品投行则在中资美元债的困境债务处理方面独树一帜,而寰擎信息、中证信用科技等新兴科技平台提供的债券市场数据终端,也在这一领域中持续提供专业垂直的金融数据及资讯服务。

信用债数据资讯服务商寰擎信息研究员表示,“南向通”的开通意味着境内的债券投资机构将拥抱更多的资产配置方向,机构们可以借助“南向通”的便利,推出包含境外债券的产品,吸引不同的投资者参与。此外,境外债券的持有人种类将更加丰富,香港债券市场的流动性也将得到进一步提升,促进债券市场的良性循环。目前,已有包括银行、券商、基金、保险、信托在内的9000多家金融机构每天使用DM和DMI固收终端查询发行人的信用资质和投融资数据,了解信用债市场的最新动态。

注:请在转载文章内容时务必注明出处!

(此文不代表本网站观点,仅代表作者言论,由此文引发的各种争议,本网站声明免责,也不承担连带责任。)

江苏泓建法务主任柳书咸参加鹤岗

江苏泓建法务主任柳书咸参加鹤岗 中智携手深化务实合作

中智携手深化务实合作 加拿大驻华大使宣布辞职,称“加

加拿大驻华大使宣布辞职,称“加 在严寒中坚守的“60后”铁路运水

在严寒中坚守的“60后”铁路运水 唐山医院外科主任翟玉普遭黑社会

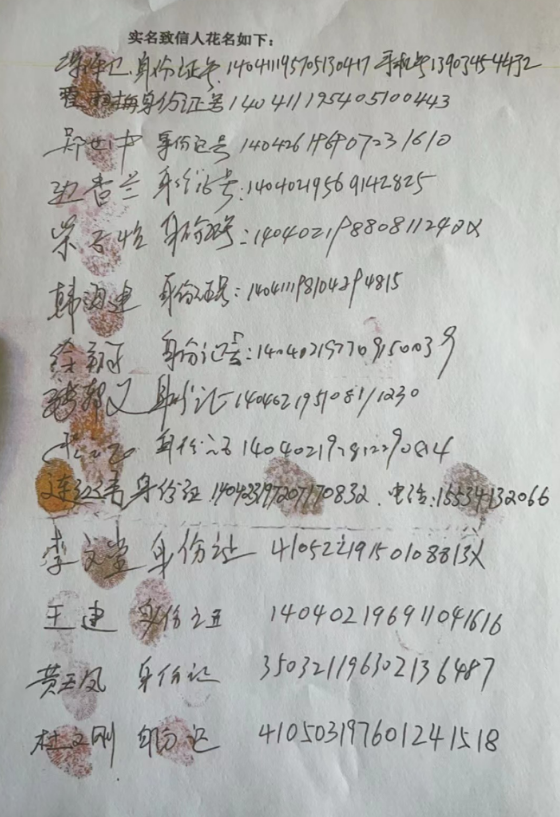

唐山医院外科主任翟玉普遭黑社会 当兵有罪 · 廉洁有罪 · 上访有罪

当兵有罪 · 廉洁有罪 · 上访有罪 举报中盐乌鲁木齐盐业有限责任公

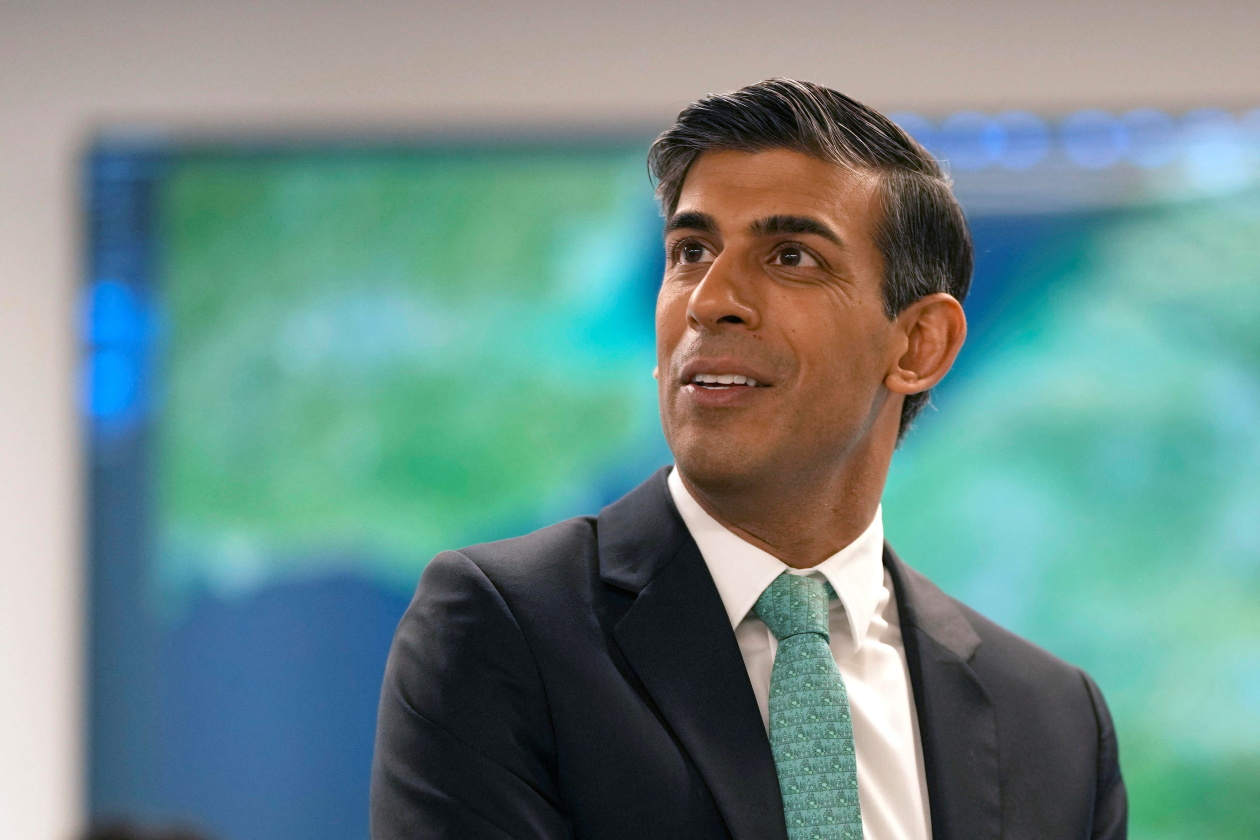

举报中盐乌鲁木齐盐业有限责任公 英国首相苏纳克将首次访美,与拜

英国首相苏纳克将首次访美,与拜 是谁在制造冤假错案,为啥知

是谁在制造冤假错案,为啥知 金正恩视察江原道农场并亲自

金正恩视察江原道农场并亲自 媒体报道塔城陆海乳业公司事

媒体报道塔城陆海乳业公司事 美亚裔老人遭4名青少年殴打

美亚裔老人遭4名青少年殴打 拆迁补偿失公平 维权上访遭

拆迁补偿失公平 维权上访遭 聚焦保障打赢 加快转型重塑

聚焦保障打赢 加快转型重塑 事态紧急警报连发,美国第一

事态紧急警报连发,美国第一 盘点!2020最难忘的手势

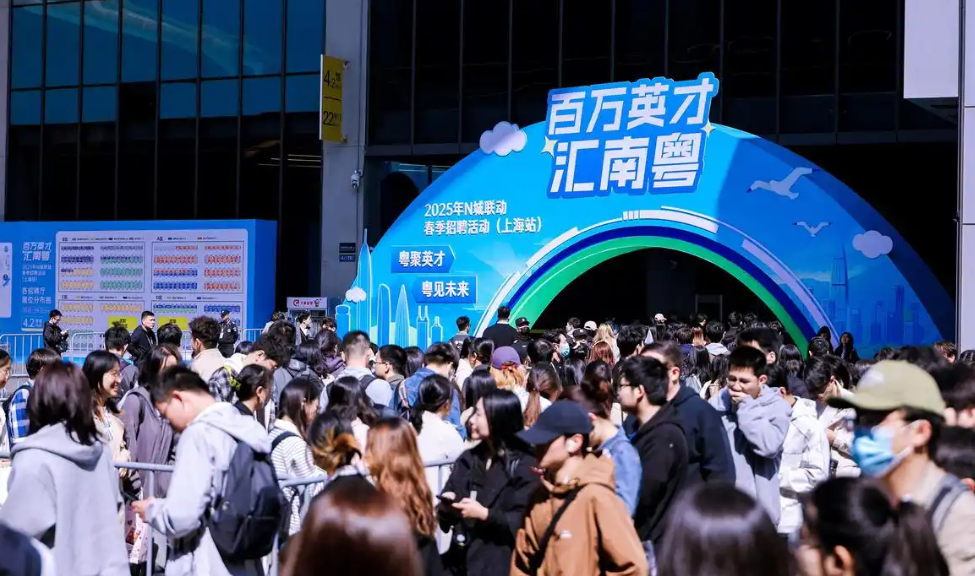

盘点!2020最难忘的手势 751家企业携3.5万个优质岗位来

751家企业携3.5万个优质岗位来 秋招开启以来北京市国资委已

秋招开启以来北京市国资委已 2023年中小企业创新能力明显

2023年中小企业创新能力明显 日月谭天丨热衷台海兵推

日月谭天丨热衷台海兵推 人民楼视|从“硬空间”走向

人民楼视|从“硬空间”走向 英国将放宽假日旅游禁令但仍

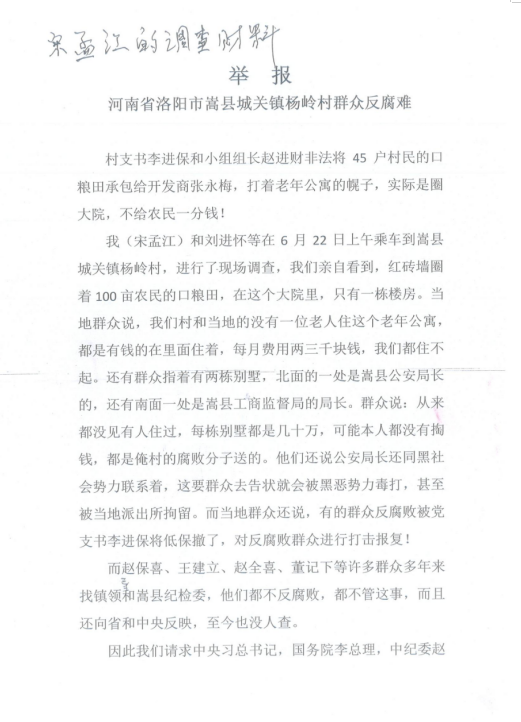

英国将放宽假日旅游禁令但仍 河南嵩县赵保喜反映政府乱占

河南嵩县赵保喜反映政府乱占 科技创新引领“活水润企”

科技创新引领“活水润企”