中新网上海新闻4月27日电(记者 姜煜)德勤中国金融服务业研究中心27日发布《踔厉奋发,共向未来:中国银行业2021年发展回顾及2022展望》报告称,2021年中国银行业保持了健康增长。

德勤中国银行业及资本市场主管合伙人郭新华分享道:“在‘十四五’的开局之年,中国银行业克服疫情反复的影响,提升服务实体经济能力,防范系统性金融风险,提升发展质量方面继续砥砺前行。境内银行归属于母公司的净利润合计人民币15,685亿元,整体增幅14.25%,境内银行拨备前利润整体呈向好趋势,总额合计29,472亿元,同比增加1,755亿元,整体增幅为6.33%。银行业资产质量持续改善,盈利能力随实体经济稳定增长,增长模式亦继续展现积极变化。”

德勤中国金融服务业副主管合伙人、金融服务业审计及鉴证业务全国主管合伙人杨勃表示:“国内多项政策引导银行支持实体经济复苏,贷款投放和投资规模持续增长,推动了整体利息收入的增加,境内银行2021年营收增长平稳,合计46,071亿元,整体增幅为8.75%。此外,各类资产管理需求上升,境内银行持续加大投入力度,理财、托管、投行等非传统中间业务的发展共同推动中间业务收入增加。就境外银行而言,其整体经营状况受新冠疫情影响较大,营收呈现宽幅震荡态势。在疫情新常态下,多家境外银行保持韧性,实现强势复苏。”

截至2021年末,商业银行资产总额达到人民币288.6万亿元,同比增长8.6%。此外,不良贷款余额人民币2.8万亿元,不良贷款率1.73%,较2020末下降0.11个百分点,信贷资产质量保持稳定。银行业为实体经济复苏和发展提供了坚实有效的支持,其中人民币贷款新增近20万亿元,制造业中期贷款余额和科研技术贷款同比增长近30%,而绿色信贷和普惠型小微企业贷款的增长率也分别达到21%和25%。

报告指出,自普惠金融定向降准考核政策实施以来,普惠金融贷款显著增长,多措并举提质增效,社会融资成本下降对疫情防控和企业复工复产起到了正面支持作用,更有助推动可持续发展。值得注意的是,2021年普惠小微贷款进一步发挥“普”的特性,覆盖面持续扩大,全国有贷户数增幅31%,超过年初设定的增长目标。其中,全国数量众多的农村金融机构多以服务本地小微企业为经营定位,让普惠金融逐步走向“田间地头”飞入“寻常百姓家”,因此农村金融机构普惠金融贡献比例整体较高,也成为农村金融机构助推自身业务快速发展的主要动力。银行业通过践行普惠金融战略,建设人人享有、人人参与的金融环境,逐步缩小城乡差距,促进全社会的共同富裕。

2021年,境内商业银行支持实体经济力度明显提升,贷款规模稳步增长;相比而言,境外银行在发放贷款及垫款余额方面虽有下降,但降幅也较去年同比有所减缓。尽管国内经济总体持续恢复,但是复苏区域、行业不平衡问题仍较为显著,部分企业和个人还款能力承压,银行资产质量管控仍面临挑战。

中国银行业整体在重点领域的风险持续得到控制,宏观杠杆率下降了约8个百分点,高风险影子银行规模继续大幅压减,不良资产处置成效明显,地方政府隐性债务状况趋于改善。2021年,境内银行严控增量风险,持续优化信贷资产质量,对公贷款平均不良率2.02%,较年初下降了0.25个百分点。

展望未来,德勤认为,在中国政治经济环境长期保持稳定的基础上,实体经济向高质量发展转型、积极应对气候风险和实现“双碳”发展目标,需要中国银行业在稳健经营、严控风险的基础上进一步提升金融服务效率,为实体经济传递金融服务力量。(完)

注:请在转载文章内容时务必注明出处!

(此文不代表本网站观点,仅代表作者言论,由此文引发的各种争议,本网站声明免责,也不承担连带责任。)

德克萨斯州由于冬季暴风雪造成管

德克萨斯州由于冬季暴风雪造成管 岸田泼完冷水后,美国务院也说没

岸田泼完冷水后,美国务院也说没 安理会举行非盟自主维和行动供资

安理会举行非盟自主维和行动供资 “北京交警”APP接2.5万实名举报

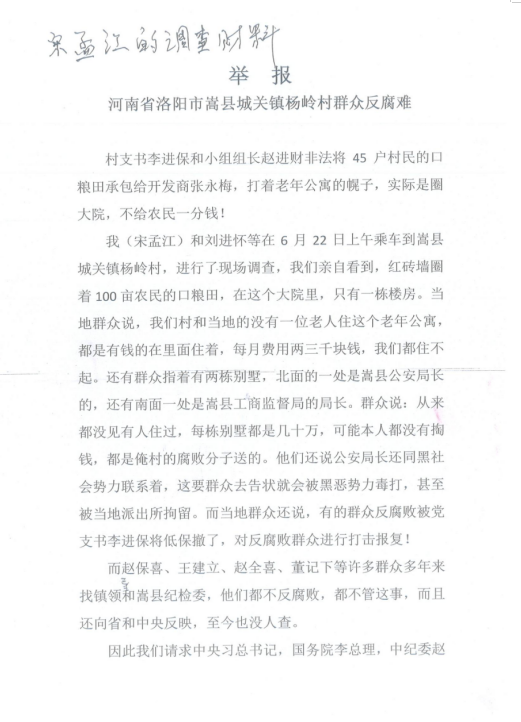

“北京交警”APP接2.5万实名举报 河南嵩县赵保喜反映政府乱占耕地

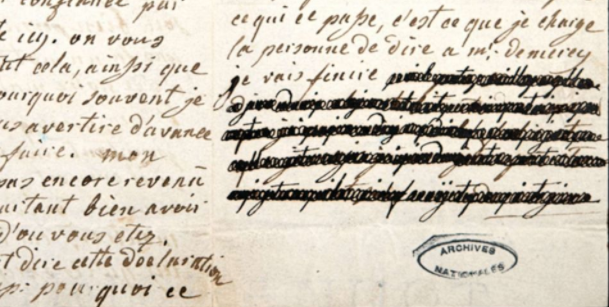

河南嵩县赵保喜反映政府乱占耕地 玛丽·安托瓦内特(Marie Antoinett

玛丽·安托瓦内特(Marie Antoinett 美国芯片巨头英特尔被欧盟罚款

美国芯片巨头英特尔被欧盟罚款 2024厦门企业百强系列榜单出炉

2024厦门企业百强系列榜单出炉 美白人妇女不满邻居孩子玩耍

美白人妇女不满邻居孩子玩耍 贵州六盘水六枝特区安琴维权

贵州六盘水六枝特区安琴维权 监督不力相互推诿冤民三求四

监督不力相互推诿冤民三求四 四川首例!男子骑电动滑板车

四川首例!男子骑电动滑板车 慈母温惠芹为儿子丁昌申诉

慈母温惠芹为儿子丁昌申诉 浙江龙游姜平生的农场遭强拆

浙江龙游姜平生的农场遭强拆 王秀力年近8旬上访维权 企业

王秀力年近8旬上访维权 企业 民警含冤十数年,寻觅光明求

民警含冤十数年,寻觅光明求 2023年中小企业创新能力明显

2023年中小企业创新能力明显 秋招开启以来北京市国资委已

秋招开启以来北京市国资委已 「牢记总书记的嘱托·企业调

「牢记总书记的嘱托·企业调 疫情以来知识付费二次起飞

疫情以来知识付费二次起飞 领跑数据中心新时代,赋能未

领跑数据中心新时代,赋能未 解说员:扑灭火灾的一些关键

解说员:扑灭火灾的一些关键 突然宣布!科威特内阁集体辞

突然宣布!科威特内阁集体辞 曲靖市举行农业企业和优质企

曲靖市举行农业企业和优质企