(经济观察)“产品上新”“高配A股” 外资资管机构看重什么?

中新社上海3月13日电 题:“产品上新”“高配A股” 外资资管机构看重什么?

作者 高志苗 樊中华

参与路演、视频直播、接受采访……3月以来,贝莱德行业优选混合基金拟任基金经理神玉飞的日程表更加紧凑了起来。

作为中国首家外资全资控股的公募基金管理公司,贝莱德基金成立两年多来的第六只基金产品正公开发售,神玉飞拟任该产品基金经理。“随着疫情防控政策调整及房地产调控的放松,在2023年市场逐步消化国内外不确定因素后,整体市场情绪升温,是A股较好的布局时期。”他告诉中新社记者。

顺周期布局产品“扎堆上新”

事实上,不只是贝莱德基金,今年以来,外资资管机构布局中国的步伐加快,多家外资资管机构“扎堆上新”。

2月27日,路博迈基金发行了其首只公募基金产品;3月3日,富达基金发布旗下首只公募基金的相关文件,同日,由美国联博集团旗下联博香港有限公司100%控股的联博基金管理有限公司经中国证监会核准落子上海,成为开年以来中国证监会批复设立的第四家外商独资公募基金公司。

经济复苏之下,外资资管机构顺周期布局成为产品上新思路。贝莱德基金首席投资官陆文杰告诉记者,“国内多重利好政策的提振标志着中国进入了新的发展阶段。随着中国经济进入产业升级和结构调整的新时期,在此过程中捕捉推动经济的新动力尤为值得关注。”

中国消费市场疫后反弹的表现,也增强了外资资管机构加速布局的信心。陆文杰表示,开年以来,PMI(采购经理指数)、信贷、房地产销售等经济数据陆续向暖,对经济基本面的恢复带来了一定的支撑和验证。“随着消费场景恢复和对生活品质的持续追求,居民消费升级是长期确定性的投资主题,这其中蕴含着衣食住行等遍布生活各领域的广泛机会。”

路博迈基金也指出,与海外市场存在长期的通胀预期导致外需下降不同,中国内需市场具备了上行的基础,在超额储蓄、可支配收入增长预期、疫情制约减少等共同作用下,居民消费有望成为今年GDP(国内生产总值)的主要拉动力量。

“超配”“高配”成A股投资关键词

“扎堆上新”背后,是外资金融机构积极投资策略的指引。高盛中国2月表示,已高配A股和港股;同期,贝莱德智库发布全球最新资产配置报告,指出将中国股票评级由中性调高至适度超配。

“我们对A股持超配观点的核心原因是中国相比发达经济体吸引力更强,一是中国5%左右的GDP增长预测较增速放缓的发达市场有着显著优势;二是疫情后经济活动的重启并未使中国的通胀剧烈升高,这与通胀高企、能源负担沉重的发达市场形成了鲜明对比。”陆文杰说。

事实上,与中国对2023年GDP增长5%左右的预期目标相比,各大外资资管机构的判断更为乐观。英国资管机构安本方面称,最近将中国实际GDP增长率预测从去年的2.2%上调至5.5%,并认为“中国并无通货膨胀压力,因此相比于世界其他地区拥有更大放宽货币政策的空间”。

贝莱德智库首席中国经济学家宋宇认为,2023年,中国经济在优化疫情防控和持续的政策支持下,GDP增速有望达到6%。在发达国家可能步入衰退,中国外需面临下行压力的背景下,内需将成为拉动中国经济的主要力量。

“今年A股市场的机会将丰富而广泛,随着中国经济进入产业升级和结构调整的新时期,中游制造业的利润空间进一步打开,制造业的崛起也将辐射出包含传统工业复苏及先进制造发展等多方面机遇。”陆文杰说。(完)

注:请在转载文章内容时务必注明出处!

(此文不代表本网站观点,仅代表作者言论,由此文引发的各种争议,本网站声明免责,也不承担连带责任。)

“北京交警”APP接2.5万实名举报

“北京交警”APP接2.5万实名举报 美国芯片巨头英特尔被欧盟罚款

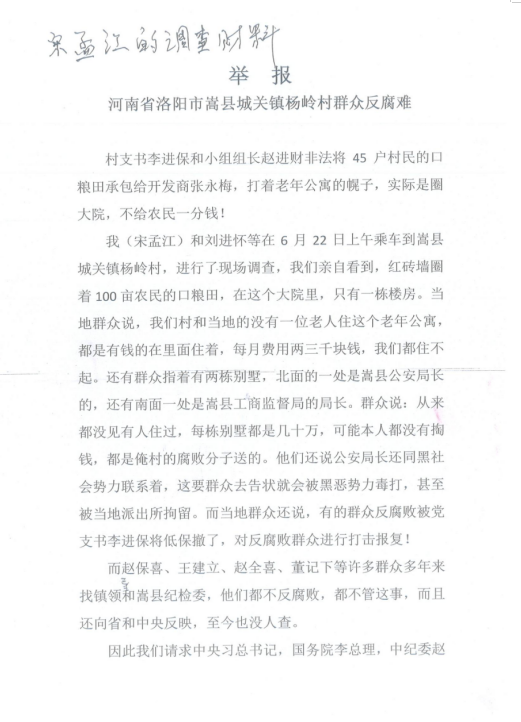

美国芯片巨头英特尔被欧盟罚款 河南嵩县赵保喜反映政府乱占耕地

河南嵩县赵保喜反映政府乱占耕地 岸田泼完冷水后,美国务院也说没

岸田泼完冷水后,美国务院也说没 德克萨斯州由于冬季暴风雪造成管

德克萨斯州由于冬季暴风雪造成管 2024厦门企业百强系列榜单出炉

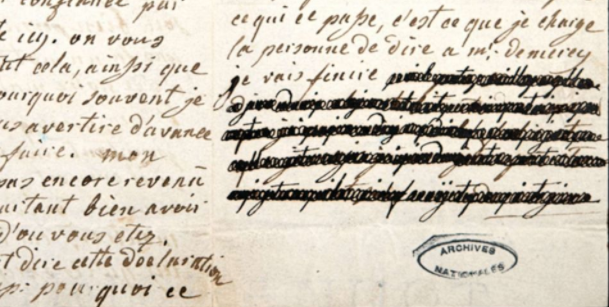

2024厦门企业百强系列榜单出炉 玛丽·安托瓦内特(Marie Antoinett

玛丽·安托瓦内特(Marie Antoinett 安理会举行非盟自主维和行动供资

安理会举行非盟自主维和行动供资 监督不力相互推诿冤民三求四

监督不力相互推诿冤民三求四 贵州六盘水六枝特区安琴维权

贵州六盘水六枝特区安琴维权 四川首例!男子骑电动滑板车

四川首例!男子骑电动滑板车 美白人妇女不满邻居孩子玩耍

美白人妇女不满邻居孩子玩耍 浙江龙游姜平生的农场遭强拆

浙江龙游姜平生的农场遭强拆 民警含冤十数年,寻觅光明求

民警含冤十数年,寻觅光明求 王秀力年近8旬上访维权 企业

王秀力年近8旬上访维权 企业 慈母温惠芹为儿子丁昌申诉

慈母温惠芹为儿子丁昌申诉 「牢记总书记的嘱托·企业调

「牢记总书记的嘱托·企业调 2023年中小企业创新能力明显

2023年中小企业创新能力明显 疫情以来知识付费二次起飞

疫情以来知识付费二次起飞 秋招开启以来北京市国资委已

秋招开启以来北京市国资委已 曲靖市举行农业企业和优质企

曲靖市举行农业企业和优质企 领跑数据中心新时代,赋能未

领跑数据中心新时代,赋能未 突然宣布!科威特内阁集体辞

突然宣布!科威特内阁集体辞 解说员:扑灭火灾的一些关键

解说员:扑灭火灾的一些关键