中新网上海新闻5月12日电(记者 姜煜)渣打银行财富管理部12日发布了2022年5月《全球市场展望》。

以下观点概括了本报告对各类关键资产的看法:

债券:货币政策收紧和通胀攀升目前仍对债券投资者不利。在美联储发表强硬言论后,债券收益率在过去一个月攀升;存在债券收益率尚未见顶的风险。渣打仍看好发达市场高收益债和亚洲美元债,因为其估值相对风险有吸引力,并看好其对于利率攀升的低敏感度;同时,渣打继续看好新兴市场美元政府债;居高不下的商品价格仍应利好众多新兴市场商品净出口国。

股票:未来12个月,全球股票仍是看好的资产类别。亚洲(除日本)依然是最看好的股市,该地区的估值也相对不高。尽管中国多个城市正面临新冠疫情冲击,致使短期盈利前景蒙上阴影,渣打依然认为中国股票在长期可能跑赢全球股票,源于政策扶持和相对低廉的估值。同时,美国股票仍是核心持仓;尽管美联储的态度越来越强硬,但2022年第一季度的财报季截至目前表现强劲,美联储收紧政策的步伐可能在2022年下半年放缓。

外汇:未来6-12个月看跌美元。渣打预计美元在第二季度见顶,然而,美元逆转的速度和时机可能受到俄乌局势变化和疫情反复冲击的影响。同时,渣打预计欧元和日元在一段时间的严重抛售之后至少会开始一次调整性上扬。商品货币应继续得到支撑,能源出口国货币与进口国货币的分化可能在不同程度上继续。

黄金:渣打认为黄金依然是有吸引力的投资组合风险分散工具,可能重返每盎司2,000美元上方,有潜力达到历史新高。一旦美联储的加息幅度略小于市场预期且美元见顶,黄金应该会符合预期,表现良好。黄金的核心避险资产地位、来自印度和中国的实物黄金需求以及增加的储备配置也是支持因素。

原油:一旦疫情态势有所缓和且全球经济增长有所加快,渣打预计油价仍将得到潜在供应风险、强劲需求的支撑。欧洲对进口俄罗斯能源的限制可能增加,欧佩克和美国页岩油的产量增长需要时间且受到限制。中东及周边地区的地缘政治紧张局势也是一个持续存在的风险。(完)

注:请在转载文章内容时务必注明出处!

(此文不代表本网站观点,仅代表作者言论,由此文引发的各种争议,本网站声明免责,也不承担连带责任。)

安理会举行非盟自主维和行动供资

安理会举行非盟自主维和行动供资 玛丽·安托瓦内特(Marie Antoinett

玛丽·安托瓦内特(Marie Antoinett 德克萨斯州由于冬季暴风雪造成管

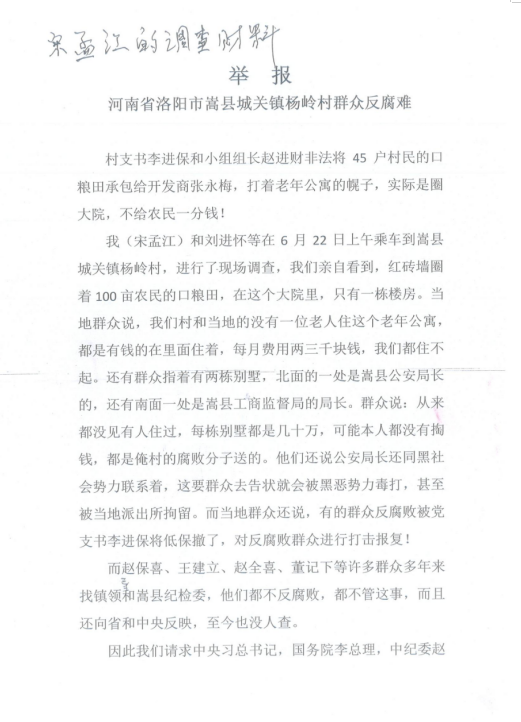

德克萨斯州由于冬季暴风雪造成管 河南嵩县赵保喜反映政府乱占耕地

河南嵩县赵保喜反映政府乱占耕地 美国芯片巨头英特尔被欧盟罚款

美国芯片巨头英特尔被欧盟罚款 “北京交警”APP接2.5万实名举报

“北京交警”APP接2.5万实名举报 岸田泼完冷水后,美国务院也说没

岸田泼完冷水后,美国务院也说没 2024厦门企业百强系列榜单出炉

2024厦门企业百强系列榜单出炉 立德树人,习近平强调办好这

立德树人,习近平强调办好这 为了欢迎李克强,新西兰总理

为了欢迎李克强,新西兰总理 “小而美”的中小企业如何扛

“小而美”的中小企业如何扛 失地花甲老人万念俱灰,流离

失地花甲老人万念俱灰,流离 诸景荣控告永宁县政府强征强

诸景荣控告永宁县政府强征强 200余民的农民工工资,700多万

200余民的农民工工资,700多万 景德镇陶瓷工业局领导刘子力

景德镇陶瓷工业局领导刘子力 【特稿】直击温州永嘉三江教

【特稿】直击温州永嘉三江教 年底了,别让企业疲于应付各

年底了,别让企业疲于应付各 小镇青年的逆袭:从“差等生

小镇青年的逆袭:从“差等生 冬季忙造林 治理石漠化

冬季忙造林 治理石漠化 “中国制造”亮相奥运赛场!

“中国制造”亮相奥运赛场! “鹰眼”杰瑞米·雷纳受伤后

“鹰眼”杰瑞米·雷纳受伤后 阿根廷卫生部宣布为6到11岁儿

阿根廷卫生部宣布为6到11岁儿 德国险平西班牙,“死亡之组

德国险平西班牙,“死亡之组